Thị trường chứng khoán: Tích cực ngắn hạn sau bầu cử Tổng thống Hoa Kỳ

Thị trường chứng khoán: Tích cực ngắn hạn sau bầu cử Tổng thống Hoa Kỳ TTCK: Kỳ vọng vào tín hiệu tăng trưởng của năm sau

Cổ phiếu nhóm chứng khoán, ngân hàng, bất động sản vẫn còn sức hút

So với tuần trước các nhóm ngành tăng mạnh nhất bao gồm Ngân hàng kỳ vọng vào nới room tín dụng, cụ thể VCB tăng 3.1%, VPB tăng 9.5%, EIB tăng 22.9%, TCB tăng 3.2%. Bên cạnh đó Trung Quốc mở cửa khiến giá thép phục hồi tạo hiệu ứng cho cổ phiếu đồng loạt đi lên như HPG tăng 6.3%, HSG tăng 4.3%, NKG tăng 6.0%. Nhóm Hàng không cũng hưởng lợi như HVN tăng 28.5%. Bất động sản tiếp nối đà tăng cụ thể NVL tăng 9.3%, DXG tăng 5.2%, và lan tỏa sang đầu tư công cũng đi lên CTD, VCG, FCN… Giá trị giao dịch bình quân hàng ngày của tuần qua giảm nhẹ xuống 12,3 nghìn tỷ, giảm 21% so với tuần trước đó và nhóm cổ phiếu hút dòng tiền tập trung vào ngân hàng, chứng khoán, bất động sản, thép, xây dựng, đầu tư công. Khối ngoại tiếp tục mua ròng suốt tuần qua với giá trị 1,9 nghìn tỷ tập trung vào các cổ phiếu NVL (+277 tỷ đồng), VND (+256 tỷ đồng), VHM (+176 tỷ đồng), SSI (+167 tỷ đồng), HPG (155 tỷ đồng)… chiều ngược lại ở phía bán ròng diễn ra ở các cổ phiếu VNM, VRE, VIC, MSN, KDH, EIB, GAS…

Ông Trần Đình Khánh - Tổng Giám đốc Công ty CP Chứng khoán Funan cho rằng: “Về các dòng cổ phiếu xem là mạnh, hút dòng tiền vào mạnh dự báo nhịp tiếp theo vẫn tương tự sóng 1 vừa qua: Dòng thép (HPG, HSG, NKG), dòng chứng khoán (HCM, SSI, VCI, VND…), dòng ngân hàng (STB, LPB, CTG,…) và dòng bất động sản (DIG, DXG, NLG, KDH), đây là các dòng cổ phiếu bật mạnh trở lại nhờ giảm quá sâu (giảm 70-90% so với giá đỉnh)”.

Giữa tháng 12/2022, Hiệp hội Ngân hàng đã tổ chức Hội nghị bàn thống nhất các giải pháp hỗ trợ doanh nghiệp phát triển sản xuất kinh doanh. Về lãi suất huy động, Hiệp hội Ngân hàng cho biết đã kêu gọi thống nhất áp dụng mức lãi suất huy động tại các kỳ hạn tối đa 9,5%/năm (kể cả các khoản khuyến mại cộng lãi suất) ổn định mặt bằng lãi suất huy động, đảm bảo an toàn thanh khoản hệ thống ngân hàng. Về lãi suất cho vay, đến nay, đã có 16 ngân hàng đã cam kết giảm tiền lãi với số tiền khoảng 3.500 tỷ đồng, với mức lãi suất giảm từ 0,5% - 3%/năm. Bên cạnh đó, thông tin từ Bộ Tài chính cho biết đang lấy ý kiến về dự thảo Nghị định sửa đổi, bổ sung một số điều Nghị định 65/2022/NĐ-CP ngày 16/9/2022 quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế cũng giúp cho thị trường dần lấy lại niềm tin từ các dòng cổ phiếu tiêu cực của nhóm bất động sản và ngân hàng trong thời gian qua.

Trao đổi cùng PV Tạp chí Nông Thôn Mới, ông Đỗ Anh Tuấn – Trưởng Phòng Môi giới Chứng khoán Mirae Asset Việt Nam cũng nhận định: “Với những thông điệp của Chính phủ nhằm gỡ nút thắt trái phiếu đối với doanh nghiệp đặc biệt ngành Bất động sản đang tạo niềm tin cho nhà đầu tư. Tình trạng giảm sàn liên tục ở cổ phiếu NVL, PDR không còn tiếp diễn nữa, phần nào cho thấy áp lực giải chấp đã ngưng lại. Lý giải cho tình trạng này là bên nắm giữ cổ phiếu đã thu xếp dòng tiền để duy trì tỉ lệ an toàn, hay như các công ty chứng khoán ngưng bán giải chấp chờ giá cao mới xử lý, bên cạnh dòng tiền mới đến từ việc bắt đáy cổ phiếu’.

Hiệu ứng tích cực từ việc FED tiếp tục tăng lãi suất

CPI của Mỹ tăng 7,1% trong tháng 11 so với cùng kỳ năm trước, thấp hơn mức dự báo 7,3% của các chuyên gia kinh tế và giảm mạnh so với mức tăng 7,7% của tháng 10. Đây cũng là mức tăng thấp nhất kể từ tháng 12/2021. Trong đó, CPI lõi (không bao gồm chi phí năng lượng và thực phẩm) chỉ tăng 6% so với tháng 11 năm ngoái, thấp hơn đáng kể so với mức tăng 6,3% của tháng 10. Sau thông tin về CPI tháng 11, Cục Dự trữ Liên bang Mỹ (Fed) đã quyết định tăng lãi suất thêm 0,5% và dự kiến sẽ tăng thêm tổng cộng ít nhất 0,75% nữa trong năm 2023. Theo đó, việc FED dự báo lãi suất cực đại của chu kỳ thắt chặt này là mức 5,1% thiết lập trong năm 2023, cao hơn dự báo của giới chuyên gia (số liệu từ Agriseco Miền Nam)

Bà Lê Huyền – Chuyên gia phân tích & tư vấn đầu tư Công ty Agriseco, Chi nhánh miền Nam phân tích: “Với một số thông tin vĩ mô tích cực như FED tăng lãi suất với biên độ thấp hơn mặc dù sẽ nối dài lộ trình tăng lãi suất; Áp lực về tỷ giá cao đang giảm đáng kể nhờ việc Ngân hàng Nhà nước (NHNN) quay trở lại mua can thiệp đồng USD sẽ giúp thanh khoản cải thiện hơn nữa; NHNN mới đây cũng đã chỉ đạo nới room tín dụng và hạ lãi suất cho vay sẽ hỗ trợ thị trường trong thời gian tới. Do đó tôi kỳ vọng sau nhịp tích lũy thị trường có thể hướng tới kiểm định lại vùng giá phía trên, trước mắt là vùng 1.100 điểm”.

Theo biểu đồ giá của VN-Index trên khung thời gian Weekly thì kết tuần vẫn có nến rút chân sau khi chạm vùng hỗ trợ 1.030 điểm. Khối lượng giao dịch thấp hơn so với 2 tuần trước đó cho thấy tâm lý lưỡng lự của nhà đầu tư trước các sự kiện FED nâng lãi suất, đáo hạn phái sinh, ETF cơ cấu danh mục định kỳ hàng quý cùng diễn ra trong tuần qua. Chỉ báo xu hướng MACD vẫn đang ở mức âm, tuy nhiên điểm tích cực là đường histogram đã vượt lên trên zero line đồng nghĩa MACD cắt lên trên đường Signal. Theo phân tích kĩ thuật đây là tín hiệu tích cực cho thấy đường giá sẽ có khuynh hướng đi lên nhiều hơn trong thời gian tới.

Cùng quan điểm trên, ông Trần Đình Khánh nhận định: “ Việc FED tăng lãi suất lên 0,5 điểm và kỳ vọng đỉnh lãi suất là 5.1% trong năm 2023 (tức còn tăng thêm 0.75 điểm đầu 2023 nữa). Trong nước thị trường chứng khoán hồi phục từ 870 lên vùng 1.050-1.100 điểm này xem như tăng đủ độ 200 điểm (hồi 50% cú giảm 400 điểm). Cổ phiếu cũng hồi tương tự khá mạnh với mức hồi 50-70% từ đáy đi lên là phổ biến, nên chỗ vùng 1.100 điểm này hiện áp lực bán khá mạnh, thị trường cũng đang tích luỹ lại giá trị và cần thêm thời gian để tạo đà liên tiếp trong 2 tháng tới. Về chỉ số nhịp chỉnh, tích luỹ và tạo đà giữa đợt hồi 2 tháng này, tôi hướng về kịch bản thị trường cần thêm cú rũ mạnh quanh 1.000 điểm (+/-30 điểm), để hấp thụ và tiếp tục nhịp tăng lớn đầu tháng 1/2023 vì trong thời điềm này room ngân hàng sẽ mở trở lại, nhà đầu tư và các tổ chức thường có kế hoạch giải ngân mới theo kế hoạch đầu năm”.

-

Thị trường chứng khoán: Tích cực ngắn hạn sau bầu cử Tổng thống Hoa Kỳ

Thị trường chứng khoán: Tích cực ngắn hạn sau bầu cử Tổng thống Hoa Kỳ -

Dòng tiền yếu khiến VN-Index khó vượt mốc 1.300 điểm

Dòng tiền yếu khiến VN-Index khó vượt mốc 1.300 điểm -

Thị trường chứng khoán: Khó vượt ngưỡng “tâm lý” khi kháng cự ở vùng 1.300 điểm

Thị trường chứng khoán: Khó vượt ngưỡng “tâm lý” khi kháng cự ở vùng 1.300 điểm -

Nhiều ngân hàng thực hiện giải pháp hỗ trợ khách hàng khôi phục sản xuất, kinh doanh sau bão Yagi

Nhiều ngân hàng thực hiện giải pháp hỗ trợ khách hàng khôi phục sản xuất, kinh doanh sau bão Yagi

- Thị trường chứng khoán: Dòng tiền sẽ chảy vào hay tiếp tục quan sát?

- Thị trường chứng khoán: Nhà đầu tư nước ngoài mua ròng khi thị trường có dấu hiệu tăng điểm

- Thị trường chứng khoán: Đảo chiều dòng tiền từ khối ngoại liệu có làm thị trường tích cực

- Ngân hàng vẫn còn nhiều khó khăn thách thức trong thực hiện ESG

- Thi trường chứng khoán: Thanh khoản gia tăng và kỳ vọng VN-Index vượt mốc 1.300 điểm

- Quy định mới của Chính phủ về chấp thuận khoản cấp tín dụng tối đa vượt giới hạn

- Thị trường chứng khoán "tăng trong nghi ngờ", liệu VNI sẽ vượt mốc 1.300 điểm?

-

Công dụng thần kỳ của nước gừng tươi trong việc giảm cholesterol, giảm cânGừng, một loại gia vị phổ biến trong nhà bếp, đang trở nên phổ biến vì nhiều lợi ích sức khỏe. Nó có thể làm giảm buồn nôn, hỗ trợ giảm cân, điều chỉnh lượng đường trong máu và cholesterol, thậm chí giúp giảm đau đầu.

Công dụng thần kỳ của nước gừng tươi trong việc giảm cholesterol, giảm cânGừng, một loại gia vị phổ biến trong nhà bếp, đang trở nên phổ biến vì nhiều lợi ích sức khỏe. Nó có thể làm giảm buồn nôn, hỗ trợ giảm cân, điều chỉnh lượng đường trong máu và cholesterol, thậm chí giúp giảm đau đầu. -

Quảng Nam muốn đưa sâm Ngọc Linh thành sản phẩm chủ lực, thương hiệu quốc giaTỉnh Quảng Nam đã ban hành Nghị quyết về tăng cường công tác quản lý, bảo tồn, xây dựng và phát triển sâm Ngọc Linh thành ngành hàng hóa có giá trị kinh tế cao, là sản phẩm chủ lực của tỉnh, mang thương hiệu quốc gia đến năm 2030, định hướng đến năm 2035.

Quảng Nam muốn đưa sâm Ngọc Linh thành sản phẩm chủ lực, thương hiệu quốc giaTỉnh Quảng Nam đã ban hành Nghị quyết về tăng cường công tác quản lý, bảo tồn, xây dựng và phát triển sâm Ngọc Linh thành ngành hàng hóa có giá trị kinh tế cao, là sản phẩm chủ lực của tỉnh, mang thương hiệu quốc gia đến năm 2030, định hướng đến năm 2035. -

Tăng cường phối hợp giữa các cơ quan thực hiện công tác phòng, chống tác hại của thuốc lá và báo chíĐó là đề nghị của ông Hồ Hồng Hải, Phó Vụ trưởng Vụ Pháp chế, Bộ Thông tin và Truyền thông (TT&TT) tại Hội nghị “Tập huấn nâng cao năng lực truyền thông về phòng chống tác hại của thuốc lá năm 2024” tổ chức ngày 21/11/2024 tại Hà Nội.

Tăng cường phối hợp giữa các cơ quan thực hiện công tác phòng, chống tác hại của thuốc lá và báo chíĐó là đề nghị của ông Hồ Hồng Hải, Phó Vụ trưởng Vụ Pháp chế, Bộ Thông tin và Truyền thông (TT&TT) tại Hội nghị “Tập huấn nâng cao năng lực truyền thông về phòng chống tác hại của thuốc lá năm 2024” tổ chức ngày 21/11/2024 tại Hà Nội. -

Cách trồng chuối Laba cho năng suất caoChuối Laba còn được gọi với một tên khác nữa là chuối Dạ Hương bởi mùi hương thơm đặc trưng khi chín. Chuối Laba sinh trưởng tốt ở vùng đất đỏ bazan hoặc đất phù sa, nơi có nền nhiệt tương đối mát mẻ quanh năm. Nếu chăm sóc tốt, chuối cho năng suất cao và chất lượng. Mỗi buồng chuối đạt từ 25 - 30kg, cho khoảng 10 - 12 nải.

Cách trồng chuối Laba cho năng suất caoChuối Laba còn được gọi với một tên khác nữa là chuối Dạ Hương bởi mùi hương thơm đặc trưng khi chín. Chuối Laba sinh trưởng tốt ở vùng đất đỏ bazan hoặc đất phù sa, nơi có nền nhiệt tương đối mát mẻ quanh năm. Nếu chăm sóc tốt, chuối cho năng suất cao và chất lượng. Mỗi buồng chuối đạt từ 25 - 30kg, cho khoảng 10 - 12 nải. -

Từ 1/1/2025, tỉnh Bà Rịa - Vũng Tàu còn 7 địa phương cấp huyệnỦy ban Thường vụ Quốc hội vừa ban hành Nghị quyết số 1256/NQ-UBTVQH15 về việc sắp xếp đơn vị hành chính cấp huyện, cấp xã của tỉnh Bà Rịa - Vũng Tàu giai đoạn 2023 - 2025. Theo đó, từ ngày 01/01/2025 tỉnh Bà Rịa – Vũng Tàu có 7 đơn vị hành chính cấp huyện, gồm 4 huyện, 1 thị xã và 2 thành phố; 77 đơn vị hành chính cấp xã, gồm 42 xã, 28 phường và 7 thị trấn.

Từ 1/1/2025, tỉnh Bà Rịa - Vũng Tàu còn 7 địa phương cấp huyệnỦy ban Thường vụ Quốc hội vừa ban hành Nghị quyết số 1256/NQ-UBTVQH15 về việc sắp xếp đơn vị hành chính cấp huyện, cấp xã của tỉnh Bà Rịa - Vũng Tàu giai đoạn 2023 - 2025. Theo đó, từ ngày 01/01/2025 tỉnh Bà Rịa – Vũng Tàu có 7 đơn vị hành chính cấp huyện, gồm 4 huyện, 1 thị xã và 2 thành phố; 77 đơn vị hành chính cấp xã, gồm 42 xã, 28 phường và 7 thị trấn. -

“Giải cứu” hàng nghìn phụ nữ, trẻ em khỏi bạo hành(Tapchinongthonmoi.vn) - Nhằm giúp phụ nữ và trẻ em vùng nông thôn tránh bị bạo hành gia đình, Hội Nông dân Việt Nam (NDVN) với sự hỗ trợ của Quỹ Dân số Liên Hợp quốc (UNFPA) đã thành lập Đường dây nóng 18001768, hoạt động 24h/7 ngày. Sau 3 năm đi vào hoạt động đã có hàng nghìn phụ nữ và trẻ em gái vùng nông thôn được các tư vấn viên của tổng đài 18001768 hỗ trợ thoát khỏi cảnh bị bạo hành của người chồng, người cha trong gia đình.

“Giải cứu” hàng nghìn phụ nữ, trẻ em khỏi bạo hành(Tapchinongthonmoi.vn) - Nhằm giúp phụ nữ và trẻ em vùng nông thôn tránh bị bạo hành gia đình, Hội Nông dân Việt Nam (NDVN) với sự hỗ trợ của Quỹ Dân số Liên Hợp quốc (UNFPA) đã thành lập Đường dây nóng 18001768, hoạt động 24h/7 ngày. Sau 3 năm đi vào hoạt động đã có hàng nghìn phụ nữ và trẻ em gái vùng nông thôn được các tư vấn viên của tổng đài 18001768 hỗ trợ thoát khỏi cảnh bị bạo hành của người chồng, người cha trong gia đình. -

Trang trại heo Mavin đạt tiêu chuẩn toàn cầu Global GAPTháng 11/2024, một cột mốc quan trọng đã được ghi nhận khi 2 trang trại heo của Tập đoàn Mavin tại huyện Anh Sơn – tỉnh Nghệ An và huyện Kbang – tỉnh Gia Lai đã chính thức được cấp Chứng nhận Global GAP, phiên bản S.L.P (Smart Livestock Production) bởi tổ chức kiểm định và chứng nhận uy tín toàn cầu Bureau Veritas (BV).

Trang trại heo Mavin đạt tiêu chuẩn toàn cầu Global GAPTháng 11/2024, một cột mốc quan trọng đã được ghi nhận khi 2 trang trại heo của Tập đoàn Mavin tại huyện Anh Sơn – tỉnh Nghệ An và huyện Kbang – tỉnh Gia Lai đã chính thức được cấp Chứng nhận Global GAP, phiên bản S.L.P (Smart Livestock Production) bởi tổ chức kiểm định và chứng nhận uy tín toàn cầu Bureau Veritas (BV). -

Đổi mới trên quê hương Nho QuanLà một huyện miền núi với nhiều khó khăn, nhưng với sự nỗ lực, quyết tâm vào cuộc của cả hệ thống chính trị cùng nhân dân, đến nay, 100% các xã của huyện Nho Quan, tỉnh Ninh Bình đã được công nhận đạt chuẩn nông thôn mới (NTM). Miền sơn cước nay đã "thay da, đổi thịt".

Đổi mới trên quê hương Nho QuanLà một huyện miền núi với nhiều khó khăn, nhưng với sự nỗ lực, quyết tâm vào cuộc của cả hệ thống chính trị cùng nhân dân, đến nay, 100% các xã của huyện Nho Quan, tỉnh Ninh Bình đã được công nhận đạt chuẩn nông thôn mới (NTM). Miền sơn cước nay đã "thay da, đổi thịt". -

Liên minh Hợp tác xã tỉnh Hưng Yên: Thúc đẩy kinh tế tập thể phát triển(Tapchinongthonmoi.vn) - Bằng nhiều giải pháp thiết thực như: Đào tạo, bồi dưỡng; xúc tiến thương mại, mở rộng thị trường; chuyển giao công nghệ, khoa học; tiếp cận vốn… Liên minh Hợp tác xã (HTX) tỉnh Hưng Yên đã và đang trở thành “bà đỡ” cho kinh tế tập thể ở Hưng Yên ngày một phát triển.

Liên minh Hợp tác xã tỉnh Hưng Yên: Thúc đẩy kinh tế tập thể phát triển(Tapchinongthonmoi.vn) - Bằng nhiều giải pháp thiết thực như: Đào tạo, bồi dưỡng; xúc tiến thương mại, mở rộng thị trường; chuyển giao công nghệ, khoa học; tiếp cận vốn… Liên minh Hợp tác xã (HTX) tỉnh Hưng Yên đã và đang trở thành “bà đỡ” cho kinh tế tập thể ở Hưng Yên ngày một phát triển. -

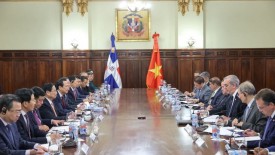

Tuyên bố chung giữa Thủ tướng Chính phủ nước Cộng hòa xã hội chủ nghĩa Việt Nam và Tổng thống nước Cộng hòa DominicaTừ ngày 19-21/11/2024, Tổng thống Luis Rodolfo Abinader Corona cùng các quan chức cấp cao của Chính phủ Dominica đã đón Thủ tướng Chính phủ nước Cộng hòa xã hội chủ nghĩa Việt Nam Phạm Minh Chính thăm chính thức nước Cộng hòa Dominica.

Tuyên bố chung giữa Thủ tướng Chính phủ nước Cộng hòa xã hội chủ nghĩa Việt Nam và Tổng thống nước Cộng hòa DominicaTừ ngày 19-21/11/2024, Tổng thống Luis Rodolfo Abinader Corona cùng các quan chức cấp cao của Chính phủ Dominica đã đón Thủ tướng Chính phủ nước Cộng hòa xã hội chủ nghĩa Việt Nam Phạm Minh Chính thăm chính thức nước Cộng hòa Dominica.

-

1  Bài 4: Giải pháp đột phá trong dạy nghề, tạo việc làm ở miền Tây xứ Nghệ

Bài 4: Giải pháp đột phá trong dạy nghề, tạo việc làm ở miền Tây xứ Nghệ -

2  Kinh nghiệm từ mô hình phát triển cây hồng Gia Thanh

Kinh nghiệm từ mô hình phát triển cây hồng Gia Thanh -

3  Bài 3: Du lịch cộng đồng - Làn gió mới từ “Miền đất cổ huyền thoại”

Bài 3: Du lịch cộng đồng - Làn gió mới từ “Miền đất cổ huyền thoại” -

4  Xây dựng Nông thôn mới an toàn trước thiên tai ở Hà Tĩnh (Bài 1): Điều kỳ diệu sau “đại hồng thuỷ”

Xây dựng Nông thôn mới an toàn trước thiên tai ở Hà Tĩnh (Bài 1): Điều kỳ diệu sau “đại hồng thuỷ” -

5  Bài 1: Xua tan ám ảnh “cái chết trắng”, Lượng Minh vươn mình đón bình minh

Bài 1: Xua tan ám ảnh “cái chết trắng”, Lượng Minh vươn mình đón bình minh